カナダではカード決済が非常に一般的で、クレジットカードやデビットカードが幅広く利用されています。

現金の出番は少なく、留学や旅行、ビジネスでもカード2枚以上あればスムーズな支払いが可能です。ポイント還元や海外旅行保険が付帯しているカードなら、現地生活でも安心して使えます。

ただし、少額決済ができない店舗や端末の不具合に備えて、現金や予備の決済手段も用意しておくと安心。この記事では、カナダでおすすめのクレジットカードや、カード決済時の注意点について詳しく解説します。

カナダのキャッシュレス事情や決済方法について

カナダでクレジットカードは問題なく使用できます。カナダは世界的に見てもキャッシュレス化が非常に進んでいて、クレジットカードをはじめとする電子決済が日常的に利用されているのがポイントです。

ここでは、カナダのクレジットカード利用状況や各種キャッシュレス決済の普及状況について詳しく解説しましょう。

カナダのクレジットカード普及率

カナダは世界最高レベルのキャッシュレス化を実現している国の一つで、クレジットカードの普及率は極めて高い水準にあります。

現在、カナダではカード決済が主流となっていて、現金での支払いは全体の10%程度まで減少。特に観光地やレストラン、ホテル、小売店などでは、クレジットカードが当然のように利用できる環境が整っています。

COVID-19パンデミック以降、非接触決済への需要が急激に高まり、この傾向がさらに加速しました。カナダの決済処理会社Monerisの予測によると、2030年までに現金による決済はさらに減少すると見込まれています。また、カナダ国民の83%がクレジットカードを所有しており、これは世界最高の普及率です。

カナダでは、現金よりもカード決済が主流になっていて、小額決済でもクレジットカードが気軽に利用できる環境が整っています。

カナダで使えるキャッシュレス決済一覧

カナダで利用可能な決済手段は下記の通りです。

- クレジットカード

- デビットカード(Interac Debit)

- モバイル決済(Apple Pay、Google Pay)

- 交通カード(Compass Card)

- Interac e-Transfer

カナダでは、クレジットカードやデビットカードをはじめ、さまざまな決済手段が普及しています。

非接触決済対応のクレジットカードは特に主流で、$100以下なら暗証番号なしでスムーズに支払いが完了。カナダ独自の「Interac Debit」は、口座から即時引き落としが可能で、多くの人に現金感覚で使われています。

また、Apple PayやGoogle Payなどのモバイル決済も急速に広まり、特に若年層に人気です。個人間の送金には、メールや電話番号を利用した「Interac e-Transfer」が定番となっています。

さらに、バンクーバーでは交通系ICカード「Compass Card」も日常の移動に欠かせません。これらの決済手段を活用すれば、カナダでの生活や旅行がより快適になります。

カナダで使える国際ブランド

カナダで利用できる国際ブランドは主に下記です。

- VISA

- Mastercard

- American Express

VISAとMastercardは、カナダで最も広く受け入れられている国際ブランドです。ほぼ全ての店舗、レストラン、ホテル、観光施設で利用可能で、加盟店数も圧倒的に多いのが特徴。コンビニエンスストアから高級店まで、あらゆる場所で問題なく使用できます。

また、American Expressも、主要都市や観光地、大型店舗、高級レストランで広く利用可能です。特典やサービスが手厚く、旅行保険やコンシェルジュサービスなどの付帯サービスが充実しています。

カナダ留学でクレジットカードを使う時の注意点

カナダ留学では、現地での買い物や公共交通機関、学費の支払いなど、日常的にクレジットカードを使う機会が多くなります。とても便利な一方で、知らずに使いすぎてしまったり、保険が適用されないケースもあるため、注意点を知っておくことが大切です。

上限金額に気をつける

クレジットカードは使いすぎてしまうことがあるため、利用限度額(上限)の管理は非常に重要です。とくに留学生は生活費や学費の支払いが重なる時期があり、気づかないうちに限度額に達してカードが使えなくなることもあります。上限を事前に把握し、こまめに利用明細をチェックする習慣をつけておきましょう。

また、日本で設定した限度額は海外でもそのまま適用されます。必要に応じて、一時的な増額申請も検討しておくと安心です。

海外旅行保険の適用条件に注意する

クレジットカードには海外旅行保険が付帯しているものもありますが、多くの場合、対象は「短期旅行」のみです。留学のように長期間海外に滞在する場合、渡航から一定日数(例:90日)を超えると保険が適用されなくなることがあります。

また、カードによっては「旅行代金をカードで支払うこと」が保険適用の条件となっている「利用付帯」のタイプもあります。保険が必要な期間と補償内容をあらかじめ確認し、必要であれば別途海外留学保険に加入することも検討しましょう。

留学では2枚持ちがおすすめ

カナダでの留学でクレジットカードを利用する場合は、2枚以上持っておくのがおすすめです。1枚のみだと、不正利用で使えなくなったり、無くしたりするリスクがあります。

また1枚のみだと上限金額に到達してしまい、使えなくなってしまうことも珍しくありません。現地での支払いに困らないためにも、最低でも2枚はクレジットカードを持っていくようにしましょう。

カナダで使えるおすすめのクレジットカード7選

はじめにカナダでおすすめのクレジットカードを7つ紹介します!キャッシュレスが主流なカナダでは、ポイント還元や保険付きのカードがあるとすごく便利です。

旅行者には海外利用手数料なしのカードがお得。シーン別にぴったりな一枚を選びましょう!

年会費無料&海外旅行保険付き『エポスカード』

| 年会費 | 永年無料 |

| 国際ブランド | Visa |

| 申し込み対象 | 18歳以上の安定した収入のある方 |

| ポイント還元率 | 0.5%(エポスポイント) |

| ETCカード | 発行無料、年会費無料 |

| 家族カード | 発行無料、年会費無料 |

| 付帯保険 | 海外旅行傷害保険(最高2,000万円) |

| 海外キャッシング | ATM利用で現地通貨引き出し、手数料1万円以下110円(税込)、1万円超220円(税込) |

カナダ滞在中に便利なクレジットカードとしておすすめなのが、エポスカードです。入会金や年会費が永年無料で、国内外どこでも利用できるのが大きな魅力です。

その中でも海外キャッシングサービスが便利で、現地通貨をお得に引き出せる点がポイント。両替手数料と比べて、キャッシング手数料の方が安く済むことも多いので、カナダで現金が必要になったときに重宝します。

また、Visaカードが使える場所なら、空港や繁華街のATMで24時間キャッシング可能なので、急な現金が必要な際にも安心。さらに、エポスカードを持っていれば、エポスポイントが貯まり、国内外のさまざまな特典や優待を利用できるので、旅行中にも便利に活用できます。

カナダでも番号なしが安心&スマート『三井住友カード(NL)』

| 年会費 | 永年無料 |

| 国際ブランド | Visa/Mastercard |

| 申し込み対象 | 満18歳以上(学生可) |

| ポイント還元率 | 通常0.5%、対象店舗のタッチ決済で最大7.0% |

| ETCカード | 年550円(税込、初年度無料/年1回利用で翌年無料) |

| 家族カード | 年会費無料 |

| 付帯保険 | 海外旅行傷害保険(利用付帯)、/「選べる無料保険」7プラン |

| 海外キャッシング | 対応 |

三井住友カード(NL)は、セキュリティ重視&コスパ最強のナンバーレスカード!券面には番号が一切印字されておらず、カナダでの利用で気になるスキミングや盗み見の心配がありません。年会費はもちろん永年無料で、スマホのVisa・Mastercardタッチ決済ならコンビニや飲食、ファストフード等で最大7%ものVポイントがザクザク貯まるのが魅力です。

また、即時発行にも対応しており、申込後最短10秒でスマホにカード情報が届くから、届く前にネットや電子マネーの支払いにも使えます。

さらに「選べる無料保険」も付帯していて、海外旅行保険(利用付帯)や携行品・弁護士など7プランから自由に選べるのも嬉しいポイントです。

ETCカードは550円(年1回利用で翌年無料)、家族カードは無料。気になる海外キャッシングも対応していて、海外でも現地通貨引き出し可能。まずは安心・お得な一枚として手にしてほしいカードです。

ヒルトン系のホテルステイがもっと快適に!『ヒルトン・オナーズアメリカン・エキスプレス・カード』

| 年会費 | 66,000円(税込) |

| 国際ブランド | アメリカン・エキスプレス |

| 申し込み対象 | 20歳以上・安定収入・ヒルトン会員必須 |

| ポイント還元率 | 0.75%~1.75%(最大100円=7pt) |

| ETCカード | 年会費無料/発行手数料935円 |

| 家族カード | 3枚まで無料/4枚目以降13,200円 |

| 付帯保険 | 海外旅行最高1億円、国内旅行、買物保険あり |

| 海外キャッシング | 利用不可 |

カナダを拠点にちょっと贅沢な滞在を楽しみたいなら、ヒルトン・オナーズアメリカン・エキスプレス・カードがおすすめ。なんといっても、ヒルトン系ホテルに泊まるだけで、ポイントがザクザク貯まるうえに、毎年無料宿泊特典(最大2泊)までついてくるのが魅力です。

このカードを持っているだけで「ゴールドステータス」がもらえるから、朝食無料や客室アップグレード、レイトチェックアウトなどの特典が自動で付いてきます。年間200万円使えば「ダイヤモンドステータス」に昇格でき、ワンランク上のサービスを受けられるのも嬉しいポイントです。

年会費は少し高めですが、年に数回でもヒルトン系ホテルを利用する人なら、すぐに元は取れます。海外旅行保険やショッピング保険も手厚く、カナダ旅行中のトラブルも安心。旅をもっと快適に、そしてラグジュアリーにしたい人にぴったりの一枚です。

留学・旅行に頼れる心強いパートナー『ライフカード(学生)』

| 年会費 | 永年無料 |

| 国際ブランド | Visa・Mastercard・JCB |

| 申し込み対象 | 18歳以上25歳以下の学生 |

| ポイント還元率 | 0.3%~0.6% |

| ETCカード | 年会費1,100円(初年度無料、年1回利用で翌年度無料) |

| 家族カード | 発行不可 |

| 付帯保険 | 海外旅行保険最高2,000万円(自動付帯) |

| 海外キャッシング | 対応(金利15.00%) |

学生専用ライフカードは、海外での利用がお得なカードです。カナダなど海外での利用時には4%の現金キャッシュバックが受けられます。

年会費は永年無料で、海外旅行保険も最高2,000万円まで自動付帯。カナダでの食事やお買い物、現地での生活費など、すべてカード払いにすれば4%もお金が戻ってくるのは学生にとって本当にありがたいサービスです。

誕生月にはポイントが3倍になる上に、携帯料金の支払いでAmazonギフトカードが当たるチャンスもあります。ただし、このお得な特典は学生の間だけなので、カナダ滞在中にフル活用しましょう!

なお、卒業後は通常のライフカードに自動更新されますが、年会費は引き続き無料なので安心です。

ANAマイルをしっかり貯めるならこれ一択『ANA アメリカン・エキスプレス・カード』

| 年会費 | 7,700円(税込) |

| 国際ブランド | AMEX(アメックス) |

| 申し込み対象 | 20歳以上・安定収入のある方 |

| ポイント還元率 | 0.5%〜0.75%(ANA利用で1.5倍) |

| ETCカード | 年会費無料/発行手数料935円 |

| 家族カード | 年会費2,750円(税込) |

| 付帯保険 | 海外・国内旅行保険、ショッピング保険付き |

| 海外キャッシング | 利用不可 |

ANAアメリカン・エキスプレス・カードは、定期的に飛行機を利用する方にはお得なカードの一枚。もちろんカナダ滞在中も便利に利用できます。

また、使うたびにポイントが貯まり、ANAのマイルに交換できるのが大きな魅力!ANAグループでの利用なら、ポイント1.5倍とお得感があります。マイル移行には「ポイント移行コース」(年6,600円)への登録が必要ですけど、無期限でマイルが貯められるのはうれしいところです。

空港ラウンジが同伴者1名まで無料、海外からの帰国時にはスーツケースの無料宅配もあり、出張や旅行が多い人にはありがたいサービスがそろっています。また、保険も充実していて、海外旅行時には最大3,000万円の補償も。年会費は少し高めですが、特典をフル活用すれば十分元が取れる可能性があります。

なお、海外キャッシングには対応していない点には注意が必要です。

PayPayユーザー必見!ポイント還元で日常のお得を最大化『PayPayカード』

| 年会費 | 永年無料 |

| 国際ブランド | Visa、Mastercard、JCB |

| 申し込み対象 | 18歳以上(学生可、高校生除く) |

| ポイント還元率 | 1.0%~5.0% |

| ETCカード | 550円(年会費) |

| 家族カード | 無料 |

| 付帯保険 | なし |

| 海外キャッシング | 対応(金利18.0%) |

PayPayカードは、日本でPayPayをよく使う人にとって便利なクレジットカードです。年会費無料で基本還元率1%と、なかなか優秀なスペックを持っています。

最大の魅力は、PayPayでのクレジット払いができる唯一のカードという点。普通のPayPay残高払いよりも0.5%多くポイントが貯まるので、PayPayユーザーなら持っておいて損はありません。Yahoo!ショッピングやLOHACOでは最大5%還元になるのも嬉しいところ。

券面にカード番号が印字されていないナンバーレス仕様で、セキュリティ面も安心です。審査も最短2分と爆速で、カードが手元に届く前でもネットショッピングで使えちゃいます。

ただし、海外旅行保険などの付帯サービスは一切なし。あくまでPayPayとの連携に特化したシンプルなカードです。カナダ滞在中は、海外キャッシングや旅行保険付きの他のカードと併用するのがおすすめですね!

旅もライフスタイルもランクアップ『アメリカン・エキスプレス・グリーン・カード』

| 年会費 | 13,200円(税込、月会費1,100円) |

| 国際ブランド | AMEX(アメックス) |

| 申し込み対象 | 20歳以上で安定収入のある方 |

| ポイント還元率 | 0.5%~1.0% |

| ETCカード | 無料(新規発行手数料935円(税込)) |

| 家族カード | 月会費550円(税込) |

| 付帯保険 | 海外旅行・国内旅行・ショッピング・スマホ保険 |

| 海外キャッシング | 対応 |

アメリカン・エキスプレス・グリーン・カードは、アメックスの入門カードとして人気の月会費制クレジットカードです。月額1,100円(年13,200円)で、アメックスならではの充実したサービスを体験できます。

最大の魅力は、年会費99米ドルのプライオリティ・パスが無料で付いてくるところです。世界中の空港ラウンジが利用できるので、海外旅行が多い人にはお得といえます。カナダ滞在中も各空港でラウンジが使えるのは嬉しいポイントです。

ポイント還元率は0.5%と控えめですが、アメックスのトラベル予約サイトなら2倍貯まります。海外旅行保険は最高5,000万円、ショッピング保険やスマホ保険も付帯していて、海外生活での不安をカバーしてくれるのもポイントです。

月会費制なので、必要な時だけ持つという使い方もおすすめ。「グリーン・オファーズ」でレストランが15%オフになったり、様々なサービスが優待価格で利用できたりと魅力的です。ステータス性もそこそこあるので、海外で恥ずかしくないカードが欲しい人にぴったりの一枚です。

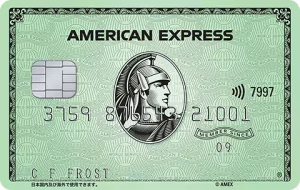

カナダでクレジットカードを使うメリット

カナダでの生活や旅行において、クレジットカードは必需品といえます。キャッシュレス社会が進んだカナダでは、クレジットカードを活用することで多くの利便性と安全性を享受できるのがポイントです。現金決済よりも圧倒的に便利で、さまざまな場面で重宝します。

ここでは、カナダでクレジットカードを使用する具体的なメリットを詳しく解説していきましょう。

多額の現金を持ち歩く必要がなく安全

カナダは世界でも有数のキャッシュレス社会なので、多くの店舗やサービスでクレジットカード決済が主流となっています。そのため、クレジットカードがあれば大量の現金を持ち歩く必要がありません。

このメリットにより盗難や紛失のリスクを大幅に減らすことができ、とりわけ観光地や人混みの多い場所でも安心して過ごせます。現金を紛失した場合は取り戻すことが不可能に近いですが、クレジットカードなら即座に利用停止できるため、金銭的な被害を最小限に抑えられます。

また、偽札を受け取る心配もなく、常に正確な金額での取引が可能です。さらに、夜間や週末でも安心して買い物ができ、現金が足りない状況を避けられます。

ポイントやマイルなどのお得なサービスが受けられる

クレジットカードを利用することで、利用額に応じてポイントやマイル、キャッシュバックなどの魅力的な特典が受けられます。カナダ滞在中の食事代、宿泊費、交通費、ショッピングなど、日常のあらゆる支払いでポイントが効率よく貯まりやすいです。

貯まったポイントは航空券の購入、商品との交換、現金還元などに活用でき、長期滞在ほどお得度が高まります。特に航空系のクレジットカードなら、帰国時の航空券をマイルで購入することも可能です。

また、提携店舗での優待割引やボーナスポイントキャンペーンも頻繁に実施されており、計画的に利用すれば大幅な節約効果が期待できます。年会費を考慮しても、十分にペイできる還元率を実現できるでしょう。

海外旅行保険が付帯

多くのクレジットカードには海外旅行保険が自動的に付帯していて、カナダ滞在中の病気やケガ、盗難、航空機遅延などの様々なトラブル時に保険金が支払われます。

医療費が高額なカナダでは、この保険の価値は非常に大きく、万が一の際の経済的負担を軽減できるのもポイント。保険料を別途支払う必要がなく、カード を持っているだけで自動的に補償を受けられるため、手軽に安心を確保できる大きな魅力があります。

ただし、補償内容や条件はカードによって異なるため事前確認が重要です。緊急時の日本語サポートサービスも提供されていて、言語の心配なく迅速な対応を受けられます。また、家族特約が付いている場合は、同行する家族も同様の保険適用を受けられるため、初めての海外での家族旅行にもおすすめです。

バスや電車でも使える

カナダの主要都市では、バスや電車などの公共交通機関でもクレジットカード決済が広く普及しています。トロントのTTC、バンクーバーのTransLink、モントリオールのSTMなど、多くの交通機関でタップ決済が可能!現金で切符を購入する手間が省け、スムーズに移動できるため、観光や通勤・通学が非常に便利です。

また、定期券や回数券の購入時にもクレジットカードが利用でき、交通費の管理も簡単。contactless決済に対応したカードなら、さらに快適に公共交通機関を利用できます。

さらに、オンラインでの事前チケット購入や、スマートフォンアプリと連携した決済システムも充実。そのため、購入のための待ち時間を大幅に短縮できます。

タクシーやライドシェアサービスでも同様にクレジットカード決済が標準的で、現金の準備に悩む必要がありません。

カナダでクレジットカードを使うときの注意点

カナダは世界でも有数のキャッシュレス先進国であり、クレジットカードが広く普及しています。

しかし、海外でのクレジットカード利用には日本とは異なるので注意が必要です。ここでは、カナダでクレジットカードを使用する際に知っておくべき重要なポイントを詳しく解説しましょう。

DCC(Dynamic Currency Conversion)に注意する

カナダでクレジットカードを使用する際、最も重要な注意点の一つがDCC(Dynamic Currency Conversion)への対応!これは、決済時に現地通貨(カナダドル)ではなく、日本円での決済を選択できるサービスのことです。

レジでの決済時に「Canadian Dollar or Japanese Yen?(カナダドルか日本円か)」と聞かれることがありますが、この場合は必ず「Canadian Dollar(CAD)」を選択してください。一見すると日本円での決済の方が分かりやすく感じるかもしれませんが、実は大きな落とし穴があります。

日本円建てを選択すると、店舗側が設定した為替レートが適用されるため注意が必要。このレートは通常、実際の市場レートよりも不利に設定されていて、さらに店舗側への手数料も含まれています。つまり、カード会社の海外決済手数料に加えて、店舗側への手数料も二重に支払うことになり、結果的に割高になってしまうのです。

利用明細をこまめに確認し、不正利用に備える

海外でのクレジットカード利用では、不正利用のリスクが国内よりも高くなる傾向があります。カナダ渡航中も、定期的にカード会社のウェブサイトやスマートフォンアプリで利用明細をチェックしてください!

毎日もしくは数日おきに明細を確認し、身に覚えのない請求がないかチェックしましょう。たとえば利用した覚えのない店舗名や金額、利用していない日時の請求には注意が必要です。小額の不正利用から始まり、気づかないうちに大きな金額が使われるケースもあります。

万が一不正利用が発覚した場合は、すぐにカード会社の24時間対応の紛失・盗難デスクに連絡することが重要!渡航前に、各カード会社の海外からの連絡先を控えておくことも大切です。多くのカード会社では、海外からでも日本語で対応してくれるサポートデスクを設けていますから、早期発見と迅速な対応が、被害を最小限に抑える鍵になります。

暗証番号(PIN)を忘れないようにし、サイン決済にも対応する

カナダでのクレジットカード決済では、日本以上にPIN(暗証番号)の入力が求められます。渡航前に必ず自分のクレジットカードのPINを確認し、確実に覚えておいてください。PINを忘れてしまうと、どこでも決済ができずに困ってしまうかもしれせん。

ただし、カナダでも一部の店舗や状況によってはサインでの決済を求められる場合があります。この場合、パスポートに記載されているサインと同じサインを書く必要があることを知っておきましょう。渡航前にパスポートのサインを確認し、スムーズに書けるよう練習しておくのが大切です。

カナダでクレジットカードが使える場所

カナダではとにかく多くの場所でクレジットカードが使えます。

- スーパーマーケット(Loblaws、Sobeys、Metroなど)

- デパート・ブランドショップ・家電量販店

- ドラッグストア(Shoppers Drug Mart)、コンビニ

- レストラン、カフェ、バー

- ホテル

- 観光施設(博物館、美術館、国立公園など)

- 公共交通機関(TTC、TransLink などの一部チャージ機)

- 一部タクシー(カードリーダー設置車両)

- コーヒーショップ、ファストフード店

カナダでは、クレジットカードやデビットカードが非常に広く普及しており、ほぼすべての小売店やサービスで利用可能です。

少額の買い物でも気兼ねなく使えるのが特徴で、コンビニやカフェでもカード払いが一般的。交通機関では一部のチャージ機や改札での利用も進んでいて、観光中もキャッシュレスで快適に過ごせます。

カナダでクレジットカードが使えない場所

キャッシュレスが進んだカナダでも利用できない場所は存在します。ここではそれらについても見ていきましょう。

クレジットカードが使えない/使えない可能性がある場所

- 地方の小規模な個人商店や家族経営の商店

- 観光客が少ない地域の露店や市場

- 古いタクシーや個人運営のタクシー

- ファーマーズマーケット、フリーマーケット

- 古い自動販売機

- コインランドリーの一部洗濯機・乾燥機

カナダはキャッシュレス化が進んでいるものの、すべての場所でクレジットカードが使えるわけではありません。たとえば上に挙げたような地方の家族経営の店や観光地ではない地域の露店などでは、カード決済に対応していないケースもあります。

また、郊外のファーマーズマーケットやフリーマーケットでは、現金でのやり取りが一般的です。ほかにも古いタクシーや個人タクシーではカードリーダーが設置されておらず、現金のみの場合もあるため、乗車前に確認するのが望ましいでしょう。

さらに、古いタイプの自動販売機やコインランドリーでは、コインしか使えないケースもあるため、ある程度の現金(特に小銭)を用意しておくのがおすすめです。

カナダのクレジットカードに関するよくある質問

カナダは世界的にもキャッシュレス化が進んでいて、日常生活のほとんどの場面でクレジットカードが利用可能です。

ここでは、カナダでのクレジットカード利用に関する基本的な疑問から実際の使用方法、注意点まで、よくある質問にお答えします。安心してカナダでのカードライフを楽しめるような、実用的な情報をまとめました。

Q1.クレジットカードのサインと暗証番号(PIN)はどちらが多いですか?

カナダでは圧倒的にPIN入力が多くなっています。カナダのクレジットカード決済では、店舗での支払いから非接触決済(タップ決済)まで、PIN入力が一般的な認証方法となっていて、サインを求められることは非常にまれです。

これは、カナダが早くからICチップ対応のカードシステムを導入していることが背景にあります。ただし、万が一の状況に備えて、サインも覚えておくのがおすすめです。

Q2.カナダでクレジットカードを使うときの両替手数料や為替レートはどうなりますか?

カナダでクレジットカードを利用する際は、各国際ブランド(Visa、Mastercard、JCBなど)が定める基準レートに、カード会社所定の海外事務手数料(通常1.6~3.0%程度)が上乗せされて日本円に換算されます。

この手数料はカード会社によって異なるため、出発前に確認しておくのがおすすめです。実際の適用レートは、利用日ではなく、カード会社の決済センターにデータが到着した日のレートが使われる点にも注意してください。

通常、利用日から1~3日程度のタイムラグです。

Q3.海外キャッシングはできますか?注意点はありますか?

はい、可能です。

カナダの多くのATMでクレジットカードを利用してカナダドルを引き出すことができます。主要銀行のATMはもちろん、コンビニエンスストアや空港、ショッピングセンターなど様々な場所で利用できます。

ただし、海外キャッシングには利息がかかるため、緊急時や少額利用に留めるのがおすすめです。また、ATM利用手数料が別途かかる場合もあるので注意してください。

なので、事前にカード会社に確認しておくと良いです。利用前にはATMの操作言語を英語に設定し、手数料の表示をよく確認しましょう。

Q4.チップはクレジットカードで払えますか?

レストランやバーなど、多くの場合はクレジットカード決済時にチップを追加して支払うことができます。支払い端末でチップのパーセンテージ(15%、18%、20%など)を選択するか、金額を直接入力する形式が一般的です。

カナダではサービス業でのチップが文化として根付いており、レストランでは通常15~20%程度が相場。ただし、ホテルのベルボーイやハウスキーピングなど、場所によってはスタッフに直接現金で渡すこともあります。

Q5.カナダでクレジットカードが使えない時の対処法は?

まずはカード会社に連絡して利用停止の原因を確認することが重要です。海外利用の制限がかかっている場合や、不正利用防止のため一時的に停止されている可能性があります。別の国際ブランドのカードがあれば、そちらを試してみてください。

また、暗証番号の入力間違いや利用限度額の超過、カードの破損や磁気不良なども考えられます。そのため、これらの点もあわせて確認することが大切です。

事前にカード会社の海外サポートデスクの連絡先を控えておくと安心です。

まとめ

カナダではクレジットカードが広く普及しているので、滞在時の必需品ともいえる存在です。

さらに非接触決済やPIN入力、DCC(現地通貨建て)の選択など、基本的な使い方を理解しておくことで、よりスムーズな利用ができるようになります。

ただし、小規模店舗や古い設備では現金のみのケースもあるため、少額の現金を持ち歩き、カードと上手に併用することで、カナダでの滞在を安全かつ快適に過せるでしょう。