※本記事はプロモーションを含みます

アメリカでは日本よりもキャッシュレス化が進行していて、日常のさまざまな場面でクレジットカードが主な決済手段となっています。スーパーやレストランはもちろんのこと、タクシー・屋台でもカードが使える場合がほとんどで、現金を一切持たずに生活している人も少なくありません。

旅行・ビジネス・留学など日本からアメリカに訪れる際は、クレジットカードが使えなければ不便さを感じると言っても過言ではありません。

本記事ではアメリカ国内のクレジットカード普及率や使える国際ブランド、アメリカ滞在時に役立つカードの選び方から注意点まで幅広く解説します。

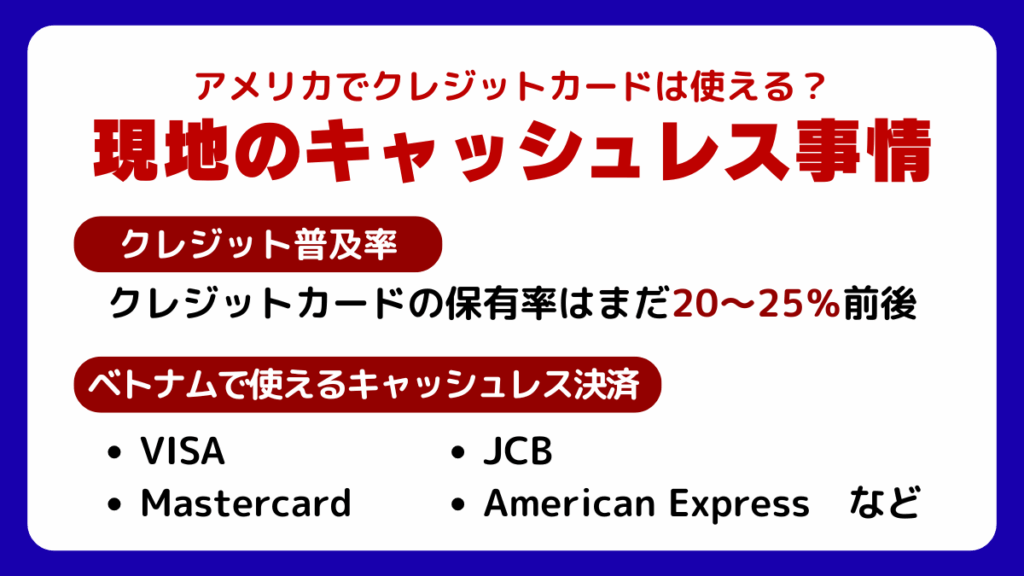

アメリカでクレジットカードは使える?キャッシュレス事情について

日本ではコロナ禍以降かなりキャッシュレス化が進みましたが、アメリカではコロナ禍以前からキャッシュレス化が進行しており、あらゆる場面でクレジットカードが使用可能です。普及率や利用可能な国際ブランドなど、アメリカのキャッシュレス事情について解説します。

アメリカのクレジットカード普及率

アメリカのクレジットカード普及率は非常に高く、複数のクレジットカードを所有している人も多いです。最大の理由は偽札や盗難など犯罪を防止するためで、現金を一切持ち歩かずに生活している人も居ます。

決済の主流は完全にカードや電子マネーに移行しているといえるでしょう。特に観光地はキャッシュレス化が顕著で、空港・ホテル・レストラン・テーマパーク・ショッピングモールなど、主要な観光地は大部分がキャッシュレス決済に対応しています。わざわざドル紙幣を用意する必要はほぼないと言ってよく、外国人観光客もお金の支払いに困ることはありません。

アメリカで使えるキャッシュレス決済一覧

アメリカ全土で多く利用されているキャッシュレス決済には以下のようなものがあります。

- クレジットカード

- デビットカード

- Apple Payなどのスマホ決済

- PayPalなどのオンライン決済

- Buy Nowなど後払いサービス

- 交通系ICアプリ

アメリカでは、Apple PayやGoogle Payなどの非接触型決済が人気です。スマホさえあればタップのみで支払いが終わるということもあり、特に若年層の利用率はか高いです。ただし、アメリカは国土が広いため、キャッシュレス決済の利用状況は都市によって差があります。

例えばニューヨークやサンフランシスコといった大都市ではカフェや屋台でもキャッシュレス決済が可能。一方で中西部の地方都市や観光客があまり訪れない郊外では、現金払いが主流の店舗も多いです。滞在先の決済状況はあらかじめチェックしておくとよいでしょう。

アメリカで使える国際ブランドは?

アメリカで利用可能な国際ブランドは以下の4つです。

- Visa

- MasterCard

- American Express

- JCB

4つの国際ブランドのうち、もっともシェア率が高いのはVisaで、高級ホテルから小規模店舗まで幅広く対応しています。どの国際ブランドを使うか迷ったならば、とりあえずVisaのクレジットカードを持っておくとよいでしょう。

日本ではあまりシェア率は高くないMasterCard・American Expressですが、アメリカではかなりのシェア率を誇っています。特にMasterCardはVisaとほぼ同等の普及率です。

アメリカで使えるおすすめの最強クレジットカード7選

アメリカを訪れる際にクレジットカード選びはとても重要です。ここでは国内で発行できるクレジットカードのうち、特にアメリカで利用しやすいものを7種類紹介します。各カードの特徴も簡単に解説しているので、自分の用途に遭ったカードを選択してください。

年会費無料で海外保険もカバーする旅の心強い味方『エポスカード』

| 年会費 | 無料 |

| 国際ブランド | Visa |

| 申込み対象 | 高校生を除く18歳以上 |

| ポイント還元率 | 0.5%(店舗提携で優遇) |

| ETCカード | 無料 |

| 家族カード | なし |

| 付帯保険 | 海外旅行保険(自動付帯・最高500万円) |

| 海外キャッシング | 可 |

エポスカードは海外旅行保険が利用付帯でついており、その範囲が広いことで有名なカード!治療費用保険や携帯品損害補償も付帯されているので、持っておくと安心感が得られるクレジットカードです。

また、年会費は無料でETCカードの発行にも料金がかからないので、コスパ重視の方におすすめです。

ポイント還元率は通常0.5%と他のカードと比べて優れているわけではありませんが、エポトクプラザという専用ネットショップを経由して旅行予約などをすれば、ポイント還元率がアップ!普段使いで積極的に利用すれば、かなりのポイント還元が期待できるでしょう。

VISAブランドなのでアメリカはもちろん、海外で最も使いやすい国際ブランドでもあります。

年会費無料なのに旅行保険が充実

アメリカでエポスカードを使うメリット

- 現地医療費に対応する高水準の海外旅行保険

- Visaブランドでスムーズな決済が可能

- カスタマーサポートが日本語対応で安心

特に医療費が高額になりがちなアメリカでは、エポスカード付帯の傷害・疾病治療保険が実用的です。日本語での緊急サポートが受けられるのも、海外慣れしていない人には心強い特徴です。

年会費無料なのに旅行保険が充実

アメリカ利用に安心と高還元を両立するスマートな選択『三井住友カード(NL)』

-1-1024x538.png)

| 年会費 | 永年無料 |

| 国際ブランド | Visa/Mastercard |

| 申込み対象 | 高校生除く18歳以上 |

| ポイント還元率 | 0.5~5% |

| ETCカード | 無料 |

| 家族カード | あり(有料) |

| 付帯保険 | 海外旅行保険(利用付帯・最高2,000万円) |

| 海外キャッシング | 可 |

三井住友カード(NL)は、カードに興亜番号などが印字されていないナンバーレスカードなので、セキュリティ性は最高クラスです。万が一カードを落としてしまっても、悪用されるリスクはほぼありません。

国際ブランドがVisaであるため、アメリカ国内で使い勝手が非常によく、タッチ決済にも対応しているので、スピーディーに支払いが可能です。

また、ポイント還元率は通常0.5%ですが、特定のお店で買い物することで最大5%にまで還元率がアップします。

今なら最大21,600ポイントもらえる

アメリカで三井住友カード(NL)を使うメリット

- 不正利用検知システムの精度が高い

- カード番号が表に記載されておらず盗み見対策に優れる

- Apple Pay・Google Payに即対応でモバイル決済も快適

物理カードを使わずともスマホでタッチ決済が可能なので、スキミングや盗難リスクを抑えながらアメリカでも安心して使えます。特に番号レス設計は、セキュリティ重視派に最適です。

今なら最大21,600ポイントもらえる

若年層にも優しい高還元と安心のJCBブランド『JCBカードW』

| 年会費 | 無料 |

| 国際ブランド | JCB |

| 申込み対象 | 18歳以上39歳以下 |

| ポイント還元率 | 常時2倍(約1%) |

| ETCカード | 無料 |

| 家族カード | あり(有料) |

| 付帯保険 | 海外旅行保険(利用付帯・最高2,000万円)、ショッピング保険(海外) |

| 海外キャッシング | 公式サイトをご覧ください |

JCBは、アメリカでシェア率の高い国際ブランドアメックスと提携している人気のクレジットカード。JCBカードWは還元率の高さが魅力で、年会費無料であるにも関わらず常時還元率が2倍に設定されています。

ネットショッピングにも強く、若年層やコストを抑えつつポイントを多く貯めたいと考えている方におすすめです。ただし、加入条件が18歳以上39歳以下までと年齢制限が設けられている点には注意が必要でしょう。

18歳〜39歳限定の1枚!

アメリカでJCBカードWを使うメリット

- ハワイを中心としたJCB優待が充実

- 米国内の一部都市でJCBプラザラウンジが利用可能

- 特定期間中のキャンペーンで海外利用が高還元に

アメリカ本土でもアメックスと提携している為JCBも使用可能で、ハワイなど観光地ではむしろ特典の宝庫!旅行や短期滞在で是非おすすめしたいカードです。

18歳〜39歳限定の1枚!

審査に不安がある人も安心のアメリカ対応型クレジット『ライフカード』

| 年会費 | 無料 |

| 国際ブランド | Visa/Mastercard |

| 申込み対象 | 高校生を除く18歳以上 |

| ポイント還元率 | 0.5~1.5%(誕生日月3倍) |

| ETCカード | 無料 |

| 家族カード | あり(有料) |

| 付帯保険 | 海外旅行保険(利用付帯・最高2,000万円) |

| 海外キャッシング | 可 |

ライフカードは、年会費無料でアメリカ滞在用のクレジットカードがない人でも作成しやすいのがおすすめポイントです。

誕生月はポイントが3倍にアップする特典があり、誕生月にまとめ買いや大きな買い物をすると一気にポイントを貯められます。気軽に使えるカードなので、アメリカでクレジットカードの信用実績を積み重ねたいときにもおすすめできるカードのひとつです。

有料ではあるものの家族カードも発行可能ですし、旅行代金などを支払うことで最高2,000万円の海外旅行保険が付帯されます。

誕生月はポイント3倍

アメリカでライフカードを使うメリット

- 比較的審査が柔軟で留学・長期滞在者に好適

- 海外専用デスクの対応が丁寧でサポート力が高い

- Visaブランド採用で全米ほぼ全域で使用可能

アメリカ滞在中に急にカードが必要になった場合でも、ライフカードは比較的審査に通りやすく、発行スピードも早いため渡航前に準備しやすいカードです。

誕生月はポイント3倍

アメリカでワンランク上の特典が受けられる『三井住友ゴールド』

| 年会費 | 11,000円(税込) |

| 国際ブランド | Visa/Mastercard |

| 申込み対象 | 30歳以上で安定した収入がある方 |

| ポイント還元率 | 0.5% |

| ETCカード | 無料 |

| 家族カード | 1人目:無料 2人目:1,100円(税込) |

| 付帯保険 | 海外・国内旅行傷害保険(最大5,000万円)、ショッピング保険 |

| 海外キャッシング | 可 |

三井住友ゴールドは、満30歳以上の方が対象となるステータスの高いランクのクレジットカード!年会費は11,000円(税込)ですが、その分、お得なポイント還元や特典などが受けられます。

三井住友ゴールドの魅力は、対象店舗でのポイント還元率の高さです。通常の場合は200円あたり0.5%のポイント付与率ですが、対象のコンビニや飲食店などを利用すれば、通常ポイントに加え最大20%のポイント還元が期待できます。

その他にも、タッチ決済またはモバイルオーダーによるポイントアップやVポイントアッププログラムなどが充実!アメリカ旅行でも、使い方次第では多くのポイントがもらえるでしょう。

アメリカで三井住友ゴールドを使うメリット

- アメリカ現地でも対象店舗で高いポイント還元が受けられる

- 海外・国内旅行傷害保険やショッピング保険などが充実

- 空港ラウンジが無料で利用可能

三井住友ゴールドは、ポイント還元率の高さのみならず旅行や買い物などの保証が充実しているのがポイント!海外・国内旅行傷害保険とショッピング保険があり、アメリカでの万が一の旅行トラブルの際に活用できます。

また、空港ラウンジサービスが無料で利用できるのも魅力!国内の主要空港はもちろんのこと、アメリカであればホノルルやハワイなどの空港ラウンジも利用できるので、出発前のひと時を満喫してみてください。

今なら最大23,600ポイントもらえる

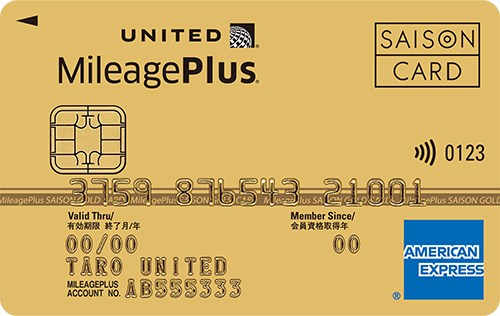

高還元率のマイル付与と充実した特典がもらえる『MileagePlus セゾンゴールドカード』

| 年会費 | 33,000円(税込) |

| 国際ブランド | Visa/American Express/JCB |

| 申込み対象 | 18歳以上で安定した収入がある |

| ポイント還元率 | 最大約1.5% |

| ETCカード | 無料 |

| 家族カード | 5,500円(税込) |

| 付帯保険 | 最高5,000万円(家族特約あり) |

| 海外キャッシング | 可 |

『MileagePlus セゾンゴールドカード』は、ユナイテッド航空とクレディセゾンが提携して発行しているクレジットカードです。年会費33,000円(税込)かかるものの、最大約1.5%のポイント還元率で年間約75,000マイル貯まります。

獲得した付与マイルは有効期限がないため、自分の好きなタイミングでマイル利用ができるのが魅力です。より多くのマイルをためた場合には、大きな買い物や海外旅行などで活用するとよいでしょう。

また、特典が充実しているのもポイント!毎年1,500マイル分のポイント付与やユナイテッド航空の航空券購入でのボーナスマイル、空港ラウンジ「ユナイテッドクラブ」利用パス進呈、国内空港ラウンジの無料などが付いてきます。

さらに、最高5,000万円までの海外・国内旅行傷害保険があるので、初めてのアメリカ旅行でも安心です。

MileagePlus セゾンゴールドカードを使うメリット

- 最大約1.5%のポイント還元率

- ボーナスマイルの付与や国内空港ラウンジの無料利用などの特典が充実

- ユナイテッド航空運航便、ANA、ルフトハンザドイツ航空などのスターアライアンス各社のマイルも貯まる

ユナイテッド航空運航便のみならず、ANAやルフトハンザドイツ航空などのスターアライアンス各社の利用分もマイル付与されるのが魅力です。

貯めたマイルで、特典航空券の購入や座席のグレードアップも可能なので、頻繁にフライト利用する方には、ぴったりのクレジットカードといえるでしょう。

マイル還元率が1.5%・無期限!

アメリカ滞在を優雅に彩るワンランク上のサービス『アメリカン・エキスプレス・ゴールド・プリファード』

| 年会費 | 39,600円(税込) |

| 国際ブランド | American Express |

| 申込み対象 | 20歳以上の安定した収入がある人 |

| ポイント還元率 | 1~3% |

| ETCカード | 発行手数料:935円(税込) |

| 家族カード | 2枚まで無料 |

| 付帯保険 | 海外旅行保険(最大1億円・利用付帯)、ショッピング保険、手荷物遅延補償 |

| 海外キャッシング | 可 |

アメリカン・エキスプレス・ゴールド・プリファードは、年会費が39,600円必要ではあるものの、アメリカでの信頼性が高いアメリカン・エキスプレスが発行するゴールドランクのカード!ホテルやレストランでの優待が非常に充実していて、お得感を感じられる1枚です。

海外旅行保険は最大1億円と手厚くなっており、航空券等を購入すれば使える利用付帯。旅行の際のトラブルに備えられます。空港ラウンジサービスの利用や、飛行機が遅延した時の補償も付帯されているなど、旅行好きな人や長期滞在者におすすめのカードです。

アメリカでアメリカン・エキスプレス・ゴールド・プリファードを使うメリット

- アメリカ国内のAmex加盟店では特に優遇されやすい

- 空港ラウンジやホテル特典が豊富

- アメリカ現地のAmexサポート体制が強力

アメックスはアメリカ発祥のブランドのため、国内提携先が非常に多く、ホテルアップグレードやダイニング特典など現地限定の恩恵を受けやすいのが特徴です。

出張や長期滞在を支えるハイステータスの一枚『セゾンプラチナ・ビジネス・アメックス』

| 年会費 | 22,000円(税込) |

| 国際ブランド | American Express |

| 申込み対象 | 20歳以上の安定した収入 |

| ポイント還元率 | 1.0%(海外で利用すると2倍) |

| ETCカード | 無料 |

| 家族カード | あり(有料) |

| 付帯保険 | 海外旅行保険(最大1億円)、ショッピング保険、空港ラウンジ |

| 海外キャッシング | 可 |

セゾンカードの中でもプラチナカードは最上位ランクに位置するカードです。プラチナカードにはプライオリティ・パスが自動で付帯されていて、全世界1,400ヵ所以上の空港ラウンジが無料で利用できます。

また、ホテルでVIPクラスの対応が受けられるなど、ホスピタリティ関連の特典も充実!旅行先だけではなく、出張でアメリカを訪れてもスムーズに仕事がこなせることでしょう。クレジットカードにステータス性を求めている人にもおすすめの1枚です。

22,000円の年会費が必要となるものの、うまく活用すれば年会費以上の特典を受けられます。

アメリカでセゾンプラチナ・ビジネス・アメックスを使うメリット

- プライオリティ・パスが無料で付帯

- 利用明細が法人・個人で分けられる柔軟な管理機能

- ビジネス向け特典がアメリカの出張スタイルにマッチ

アメリカでの商談・出張においても、プライオリティ・パスで空港時間を快適に、カード明細も経費管理に活用可能!ビジネスとプライベートを明確に分けたい人にぴったりです。

アメリカでクレジットカードを使うメリット

アメリカでクレジットカードを利用することで以下のようなメリットが得られます。

- 海外旅行保険が付帯している

- 現金不要で安全・スピーディーに決済できる

- ホテルのデポジットとして利用できる

- 両替手数料が不要

それぞれのメリットの詳細については以降で詳しく解説します。

海外旅行保険が付帯している

アメリカでクレジットカードを使用する最大のメリットは、万が一の時に付帯されている海外旅行保険を使える点です。アメリカを含めて海外では日本の健康保険は利用できません。

そのため、旅行または滞在中に怪我や病気になると、医療費を全額支払う必要があります。海外旅行保険があれば、傷病に応じて給付金が支払われるため安心です。ただし、クレジットカードすべてに海外旅行保険が付帯されているわけではありません。アメリカへ行く前に持参予定のクレジットカードは海外旅行保険が付帯されているものか確認しましょう。

クレジットカードに付帯されている海外旅行保険には以下のようなものがあります。

- 傷害死亡・後遺障害保険

- 傷害・疾病治療費用保険

- 携行品損害保険

- 賠償責任保険

- 救援者費用保険

海外旅行保険が付帯されているからといって、紹介した保険がすべて使えるとは限りません。海外旅行保険の内容についても確認しておくようにしましょう。

傷害死亡・後遺障害保険

旅行中に事故などで死亡または後遺障害が残ったときなどに適用される保険です。補償額はカードのランクによって異なっていて、一般カードの場合は数百万円程度ですが、ゴールドランクまたはプラチナランクならば、最大数千万円の給付金が支払われるカードもあります。

また傷害死亡・後遺障害保険は、本人だけではなく家族特約が適用されているものもあります。家族特約が適用されたカードは、家族も給付対象です。事故発生日から所定日以内に死亡または後遺障害が認められれば保険適用となり、受取人は遺族または本人に指定されます。

非常に重要な保険なので、海外旅行保険が付帯されているクレジットカードならほぼ利用可能な保険のひとつです。

傷害・疾病治療費用保険

旅行中にケガを負ってしまったり、急病にかかってしまったりして現地の病院で治療した際に、診察費や薬代を補償してくれる保険です。

アメリカでは救急車の出動に多額の費用がかかりますし、病院の費用は全額自己負担になるので、病院の治療費や薬代も数万円を超えるのが普通です。しかし、傷害・疾病治療費用保険があれば補償内容に応じた病院代が返還されます。さらにキャッシュレス診療が利用可能ならば、その場での支払いも必要ありません。

カードによっては数百万円の補償額になるので、万が一の時に備えて持っておくと安心。ただしクレジットカードによっては、カードで旅行代金を支払ったときのみ適用となるものもあるため注意が必要です。

携行品損害保険

スマホやスーツケース、カメラなど旅行中に持ち歩いてたものが盗難に遭ったり破損してしまったりした時に適用される保険です。火災など、災害による破損が適用される場合もあります。

1点あたりの補償額はカードごとに決まっており、年間の補償限度額も同じくカードによって個別に定められています。基本的にカードのランクが高いほど、補償限度額も高額になっていることが多いです。

携行品損害保険の特徴として、自己負担額が設定されているケースが多いことが挙げられます。破損した物品の全額が給付されるわけではない点は十分注意しましょう。

賠償責任保険

海外滞在中に他人の持ち物を破損させてしまったり、他人にケガを負わせた際に発生する損害賠償に対して効力を発揮する保険です。例えば、ホテルの宿泊中に備品を壊してしまったなど、日常生活でのトラブルが対象となります。

アメリカは日本と違ってちょっとしたトラブルでも訴訟を起こすケースが多く、その結果多額の損害賠償が言い渡される事例も少なくありません。賠償責任保険があれば、賠償金が言い渡された時も対応できます。

また、訴訟された時に弁護士を立てるなど、対応時の出費も補償してくれるものもあります。補償額は数千万〜1億円ほどとなっているものがほとんどです。

救援者費用保険

病気や事故などにより入院・行方不明となった際に家族や知人などが救援のために現地を訪れるための旅費や諸費用を補償する保険。アメリカでは入院・捜索に多額の費用が発生します。もしもの時の備えは必要ですが、全てに対応できるほどのお金を準備するのは困難です。

救援車費用保険があれば、万が一の時にも家族が迅速に対応できるため、安心感が高まります。補償は最大数百万円程度で、必要経費と同額が支払われるよう設定されているのがポイントです。

現金不要で安全・スピーディーに決済できる

アメリカではキャッシュレス決済が主流となっています。クレジットカードは買い物をした時の決済手段として非常に有効です。クレジットカードの中にはスマホのアプリと連携可能なものも多く、連携すればカードをわざわざ出さなくてもスマホひとつで支払いを済ませられます。

クレジットカードがあれば現金を持ち歩く必要はありません。盗難や紛失のリスクを大幅に減らせるのは大きなメリットです。カードが万が一盗まれたとしても、カード会社は不正利用に対する補償をしてくれるので、被害を最小限に抑えられます。クレジットカードは安全性と利便性を両立させられる優れた決済手段です。

ホテルのデポジットとして利用できる

アメリカではホテルにチェックインした際に、デポジット(保証金)としてクレジットカードの提示を求められるケースがほとんどです。カード情報をチェックイン時に登録しておくことでルームサービスが利用できたり、備品を破損した時の担保となるので、現金を預けずに済みます。

現在ではデビットカードや現金ではデポジットと認められない場合も多く、クレジットカードがないと宿泊そのものを断られることもあります。買い物にクレジットカードを使う機会がなかったとしても、滞在場所を確実に確保するためにはクレジットカードの携帯がおすすめです。

両替手数料が不要

日本からアメリカへ行く際、現金を決済手段にするならば円をドルに両替しなければなりません。両替は空港または現地の両替所で行えますが、高い手数料を支払う必要があります。クレジットカードでの支払いならわざわざ両替する必要はありません。支払いは自動的に円に換算されますし、両替手数料も現金と比べれば大幅に安いといえます。

また、現金払いだとレシートなどをもらわなければ何に使ったかが分かりませんが、カード払いなら支払い履歴が自動的に残るので、使いすぎ防止や家計管理も簡単です。

アメリカを含めて海外での支払いはクレジットカードをメインにし、現金はもしもの時のために必要最低限持っておくのが賢明でしょう。

アメリカでクレジットカードを使うときの注意点

アメリカでクレジットカードを利用する時には利用可能枠の金額を確認すること、そして決済は現地通貨にすることを心がけるようにしましょう。

利用可能枠の金額を確認する

アメリカでのクレジットカード利用に限ったことではありませんが、クレジットカードを使う時は利用可能な金額を必ず把握するようにしましょう。現金を一切持ち歩かずすべての決済をクレジットカードで済ませようと考えている場合、利用可能枠を超えてしまうと支払いが一切できなくなります。

手続きすれば利用可能枠の増額が可能ではあるものの、申請してすぐに増額してもらえるわけではありません。つまり利用可能枠いっぱいまで使ってしまった時点で身動きが取れなくなり、最悪帰れなくなる恐れもあります。

滞在時に不自由なく快適に過ごせるよう、クレジットカードの使い過ぎにはくれぐれも注意しましょう。

決済は現地通貨を選び、金額を必ず確認する

決済を現地通貨にする理由は為替レートが不利になることを防ぐためです。アメリカを含め海外では支払いの際に円で支払うか現地通貨で支払うかを問われる場合があります。決済方法の選択で円を選ぶと、店舗側や決済会社側が独自のレートを選択可能となり、割高なレートとなる可能性が高いです。さらに数%の追加手数料が上乗せされる場合もあります。

現地通貨で支払えば、カード会社が設定した為替レートになるため、レートが割安ですし、余分な手数料もかかりません。また、金額の確認は入力ミスが無いかのチェックのためと同時に店舗側の不正請求を防ぐ効果もあります。アメリカではチップが別途加算されたり、金額を自分で入力する場面も多いので、意識して金額チェックするようにしましょう。

市場などでは現金が必要な場合もある

アメリカは国土が広いため、キャッシュレスの普及具合が地域によってかなり異なります。大都市や定番の観光地ならばほとんどの店舗がキャッシュレス決済に対応しているので、クレジットカードさえ持っていれば支払いに困ることはないでしょう。

しかし観光地ではない場所や、郊外などはまだまだ決済手段で現金がメインとなっているところも多いです。自分が滞在する地域の決済事情は事前に確認し、現金を使う場面が多そうなら現金を多めに持参するようにしましょう。

アメリカ駐在員におすすめ!現地で使えるクレジットカード3選

アメリカに長期間滞在している方だと、現地のクレジットカードも利用したくなるでしょう。アメリカでも便利なクレジットカードが目白押しで、ブランドによっては帰国後の買い物でもお得な特典がもらえます。

その中でも、特におすすめのクレジットカードを厳選してみたので、ぜひチェックしてみてください。

年会費無料でお得にポイントがもらえる『Chase Freedom Unlimited』

| 年会費 | 無料 |

| 国際ブランド | Visa |

| 申込み対象 | アメリカ在住 安定した収入がある SSN(社会保障番号)が必要 クレジットスコアが700以上 |

| ポイント還元率 | 1.5% |

| ETCカード | ー |

| 家族カード | あり |

| 付帯保険 | 購入保険、延長保険など |

| 海外キャッシング | 可 |

Chase Freedom Unlimitedは、アメリカの大手銀行であるChaseが発行しているアメリカでメジャーなクレジットカード!年会費無料で利用することができ、どの買い物に対しても約1.5%分のポイント還元が受けられます。

また、Chase Travelを経由してドラックストアやダイニングレストランを利用すると、約3%分、旅行であれば約5%分のポイント付与が期待できるの魅力です。

さらにアカウント開設から500ドル分の買い物をすると、なんと200ドル分のポイントがもらえるので、お得にポイ活をしたい方にとってはぴったりのクレジットカードといえます。

しかし、アメリカ在住であることやSSNの取得の有無、クレジットスコアなど細かい条件が設けられているので、入会する際は注意が必要です。

買い物や外食などシーンに応じてお得なポイントがもらえる『American Express® Gold Card』

| 年会費 | 325ドル(48,750円) |

| 国際ブランド | American Express |

| 申込み対象 | アメリカ在住 18歳以上 安定した収入がある SSN(社会保障番号)が必要 |

| ポイント還元率 | 1.0~4.0% |

| ETCカード | ー |

| 家族カード | あり |

| 付帯保険 | 購入保険、延長保険など |

| 海外キャッシング | 可 |

American Express® Gold Card(アメリカン・エキスプレス®・ゴールド・カード)は、AMEXのクレジットカード!日本では新規入会の受付が終了してしまいましたが、アメリカでは今でも発行可能です。

年会費は325ドル(48,750円)かかってしまうものの、シーンに応じてお得なポイント還元が受けられるのが魅力!例えば世界中のレストランで最大約50,000ドル分の食事をすると4倍の還元率、航空会社またはAmexTravel.comなどで航空券を購入すると3倍のメンバーシップポイントがもらえます。

その他にも、買い物やホテル、イベントなどシーンに応じたポイント付与が目白押しです。このようなことから、頻繁に買い物や外食、旅行などをする方にとっては強みのあるクレジットカードといえるでしょう。

Amazon利用者必見!帰国後の買い物でお得に使える『Prime Visa & Amazon Visa』

| 年会費 | 無料 |

| 国際ブランド | Mastercard |

| 申込み対象 | アメリカ在住 18歳以上で安定した収入がある アメリカ居住(US住所) SSN / ITINが必要 Prime会員(Prime Visaの場合) |

| ポイント還元率 | 1.5~2.0% |

| ETCカード | ー |

| 家族カード | あり |

| 付帯保険 | 破損・盗難、延長保険、旅行事故保険など |

| 海外キャッシング | 可 |

Prime Visa & Amazon Visaは、Amazon利用者やプライム会員者におすすめのクレジットカード!いずれのカードも年会費無料となっており、Amazonで買い物をすれば利用金額の1.5%、プライム会員であれば2.0%分のポイントがもらえます。

さらに、日本に帰国した際は、セブンイレブンやファミリーマート、ローソンなどで買い物をするとポイントがもらえるのもポイント!条件達成で最大約7.0%分のポイント還元が受けられるので、ぜひ積極的に利用してみてください。

アメリカでクレジットカードが使える場所

アメリカでクレジットカードが使える場所は主に以下の通りです。

- 空港

- ホテルなど宿泊施設

- 飲食店

- スーパー・コンビニ・ドラッグストア

- 百貨店・ショッピングモール

- タクシー・Uberなど配車アプリ

- 映画館・劇場・美術館・博物館

- テーマパークや動物園・公園など観光施設

- ガソリンスタンド

- 病院、美容院など

アメリカでは、日常生活のありとあらゆる場面で利用可能です。さらに空港やホテル、観光スポットなど旅行者が訪れる場所でもほとんどクレジットカード決済で対応できます。そのほかタクシーやUberなど配車サービスも現金なしで利用可能です。

また、日本では美容院やガソリンスタンドの支払いは現金を求められることが多いですが、アメリカではクレジットカードで支払えるケースがほとんどです。ネットショッピングも当然クレジットカードをはじめとしたキャッシュレス決済が普通です。

特に都市部はクレジットカードを使えない場所を探すほうが難しいと感じるほどです。

アメリカでクレジットカードが使えない場所

アメリカにおいても、クレジットカードが使えない場所が一部存在します。使える場所と同じく、使えない場所も一覧で表示しました。

- 個人商店・ファーマーズマーケット

- コインランドリーや一部の自動販売機

- 地方都市の駐車場

- 一部の州・群の公共施設

- チップの支払い

キャッシュレス化が日本以上に進んでいるアメリカであっても、すべての支払いがキャッシュレスに対応しているわけではありません。個人経営の小さなお店やファーマーズマーケットは、たとえ都市部であっても現金払いを求められるケースがあります。

また、コインランドリーや一部自動販売機も現金しか利用できない場合があるため、利用する際は注意しなければなりません。アメリカに長く滞在していると、チップの支払いが必要な場面もあるでしょう。チップの支払いも現金がメインです。

そして都市部から離れれば離れるほど、キャッシュレス化が遅れている傾向にあります。クレジットカードだけではなく、もしもの時に対応できるよう、ある程度現金も持っておいたほうが安心です。

アメリカのクレジットカードに関するよくある質問

アメリカのクレジットカード事情は日本とは異なる場合もあります。アメリカを訪問する予定の旅行者や留学生から多く寄せられる5つの質問に対しての回答をまとめました。

アメリカで作ったカードは日本で使える?

アメリカに長期間滞在している方だと、途中からクレジットカードが必要になってくることがあるでしょう。

アメリカで作ったクレジットカードは、日本でも使用可能です。クレジットカードの利用可否は発行国ではなく国際ブランドで決まるため、VISAやmastercardなど海外でも使えるブランドであれば日本でもそのまま使用できます。

2025年時点のアメリカのクレジットカードの延滞率は?

2025年はじめ時点でクレジットカードの延滞率は約3%となっており、低所得層に限定すると延滞率は10%を超えるケースもあります。近年続いているインフレによる物価高騰が低所得者の延滞率を引き上げている主な要因です。

アメリカでのクレジットカードの作り方は?

アメリカでクレジットカードを作成する場合は、社会保障番号(SSN)と銀行口座が必要です。日本と同じく信用情報の内容で審査の合否が判断されるため、カードの利用履歴がない留学生や新入居者は、信用履歴が不要のセキュアカードからのスタートが一般的です。

アメリカのクレジットカードの金利は高い?

アメリカのクレジットカードの金利は平均20%以上で、日本と比べると高めに設定されています。支払いをリボ払いにすると利息が急増するので、支払いは翌月一括払いにしておくのが無難です。無利息期間のあるカードを使えば、金利負担を抑えられます。

クレジットカードのタッチ決済は使える?

アメリカではタッチ決済が特に若年層を中心に急速に普及しています。そのためクレジットカードのタッチ決済も問題なく利用可能です。端末にカードをかざすだけで決済できるので、利用可能な場面では積極的に使いましょう。

暗証番号(PIN)は必要?

アメリカでは多くの場面でタッチまたはサインのみで支払いが完結します。そのため暗証番号は不要となるケースが多いです。ただし、ATMで現金を引き出す時やICチップでの決済で暗証番号入力が求められる場合もあります。

まとめ

アメリカではクレジットカードをはじめとしたキャッシュレス決済が生活の中心となっていて、普段の買い物や観光、宿泊から交通手段の利用まで幅広く利用されています。国際ブランドではVisaやMasterCardの普及率が高いので、アメリカに滞在するならどちらかの国際ブランドが付帯されたクレジットカードを持っていくとよいでしょう。

また、クレジットカードを持っておけば海外旅行保険を利用できたり、両替の手間や手数料がかからないなどといったメリットもあります。ただし利用時には現地通貨での支払いを選ばなければならなかったり金額の確認が必要になったりと、クレジットカードならではの注意点もあるため、事前知識として身につけておくと安心です。

地域によっては現金払いが必要になるケースもあるので、クレジットカードと併せて最低限の現金は持参しておきましょう。