オーストラリアでは、旅行や留学、ワーキングホリデー中の支払い手段としてクレジットカードは必須です。現地はキャッシュレス化が進んでおり、スーパーやカフェはもちろん、バスや電車などの公共交通機関でも使えます。

特にVisa・Mastercard・American Express・JCBの国際ブランドは広く対応しており、クレジットカードに付帯しているタッチ決済が主流です。

しかし、渡航前に「オーストラリアで問題なく使えるカードか」「海外利用手数料が安いか」「サポート体制が整っているか」をしっかり確認することも必要です。

この記事では、現地で実際に使えるおすすめのクレジットカードを厳選してご紹介します。

エポスカードの特徴✈️

・新規入会ですぐに2,000ポイントがもらえる!

・貯まったマイルは航空券に交換できる

・海外旅行保険が実質自動付帯レベル

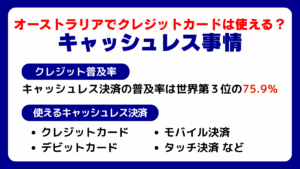

オーストラリアでクレジットカードは使える?キャッシュレス事情について

オーストラリアでは、クレジットカードが広く使えます。ほとんどの店舗や交通機関がキャッシュレス対応で、現金を使う場面は少なめです。

ここでは、オーストラリアのクレジットカード事情やキャッシュレス社会の現状について、わかりやすく解説していきます。

オーストラリアのクレジットカード普及率

オーストラリアではクレジットカードが非常に普及しており、観光地や都市部のほとんどの店舗・交通機関で使えます。2022年時点でのキャッシュレス決済の普及率は75.9%に達し、韓国・中国に次いで世界第3位という水準です

(※一般社団法人キャッシュレス推進協議会「キャッシュレス・ロードマップ2024」より)。

クレジットカードの利用割合は支払い全体の約41.3%、デビットカードが57.8%、電子マネーは0.9%とされています(※MUFGカード調査)。また、金額・回数ベースでもクレジットカードは約26%を占めており、日本よりも日常生活への浸透度は高いです。

つまり、クレジットカードはオーストラリアにおいて広く使える決済手段であり、旅行者にとっても非常に頼れるツールと言えるでしょう。

オーストラリアで使えるキャッシュレス決済一覧

オーストラリアでは、次に挙げるようなキャッシュレス決済手段が利用できます。

- クレジットカード(Visa、Mastercard、American Express、Diners、JCBなど)

- デビットカード(EFTPOSなど)

- モバイル決済(Apple Pay、Google Pay、Samsung Pay)

- タッチ決済(Tap & Go)

- BNPL(Afterpay、Zip Payなど)

- 交通系ICカード(Opal、Myki、Goカードなど)

これらの決済手段は、旅行者・現地住民を問わず幅広く利用されています。とりわけクレジットカードは、ほとんどの店舗や公共交通機関で使えるうえ、VisaとMastercardが主流。くわえてEFTPOSなどのデビットカードは、地元の人にとって日常の支払いに欠かせない存在です。

また、Apple PayやGoogle Payなどのモバイル決済は、非接触型端末との相性が良く、急速に普及しています。それにタッチ決済(Tap & Go)に対応したカードやスマートデバイスなら、レジでの支払いも一瞬です。

一方、若年層に人気の「あと払い」サービスBNPLも浸透しており、AfterpayやZip Payが代表例です。さらに、OpalやMykiといった交通系ICカードは、州ごとの電車・バスで使えるため、旅行者にも重宝されます。

オーストラリア滞在中は、こうした多様なキャッシュレス手段をうまく使って、ストレスなく支払いを済ませましょう。

オーストラリアで使える国際ブランドは?

オーストラリアで利用できる主な国際ブランドは次のものが挙げられます。日本同様に豊富な国際ブランドが利用できるのも魅力です。

- VISA・Mastercard

- American Express(アメックス)

- JCB

日本と同様に多くの国際ブランドが利用できる点は、オーストラリア旅行の大きな魅力です。その中でもVISAとMastercardは圧倒的な普及率を誇り、スーパーマーケットや飲食店、ホテル、公共交通機関など、ほぼすべてのシーンで使えます。POS端末の対応率も高く、どちらか一枚は必携。ブランド違いで2枚持参しておくと、さらに安心です。

American Express(アメックス)は、都市部の高級店やホテル、百貨店など多くのスポットで対応しています。個人商店のように小規模の店舗でも利用可能です。一方でJCBは、日本人観光客がよく訪れる免税店や一部の観光地で利用可能。使える場所は限定されますが、JCBの会員向け優待があるなどの特典もあります。

いずれにせよ、VISAかMastercardのいずれかは必ず所持し、可能であれば異なるブランドのカードを2枚以上持参しておくのが、海外旅行の基本です。

エポスカードの特徴✈️

・新規入会ですぐに2,000ポイントがもらえる!

・貯まったマイルは航空券に交換できる

・海外旅行保険が実質自動付帯レベル

オーストラリアでおすすめのクレジットカード6選

オーストラリアでおすすめのクレジットカードは、現地のキャッシュレス社会に対応するうえで欠かせない存在です。とりわけVisaやMastercardなどの国際ブランドは、買い物や交通機関でも幅広く使えるためおすすめです。

ここでは、オーストラリア滞在に便利でお得なクレジットカードを6枚厳選してご紹介します。

オーストラリア旅行必携!海外旅行保険が自動付帯の『エポススカード』

| 年会費 | 無料 |

| 国際ブランド | Visa |

| 申し込み対象 | 18歳以上・学生可 |

| ポイント還元率 | 0.5%(一部店舗で最大30倍) |

| ETCカード | 年会費・発行手数料無料 |

| 家族カード | 発行なし |

| 付帯保険 | 海外旅行傷害保険(最高3,000万円) |

| 海外キャッシング | 利用可能(年利18.0%、対応ATM多数) |

エポスカードは、オーストラリアでの利用にも非常に相性が良いクレジットカードです。国際ブランドはVisaで、現地のスーパーや飲食店、公共交通機関など幅広い場所で利用可能。特にタッチ決済(Visaのタッチ)に対応しているため、オーストラリアのキャッシュレス社会でもスムーズに支払いができます。

また、年会費無料で学生からも申し込みができる点や、海外旅行傷害保険が自動付帯されるのも魅力です。旅行中のケガや病気、携行品の損害までカバーされているため、万が一のトラブルにも安心して対応してくれます。

さらに、アプリで利用明細をリアルタイムにチェックできるので、不正利用にもすぐ気づけるのもメリット。ETCカードも無料発行でき、国内外問わず幅広いニーズに応える1枚です。

年会費無料なのに旅行保険が充実

年会費無料で海外キャッシングに強い学生にも優しい『ライフカード』

| 年会費 | 初年度無料・翌年度以降 1,375円(税込) |

| 国際ブランド | Visa / Mastercard / JCB の3種類から選択可能 |

| 申し込み対象 | 日本国内に住む18歳以上で、電話連絡が可能な人(高校生除く) |

| ポイント還元率 | 0.5%(一部店舗で最大30倍) |

| ETCカード | 年会費 1,100円(税込)。初年度無料。利用実績があれば翌年度無料 |

| 家族カード | 年会費 440円(税込) |

| 付帯保険 | 最高1,000万円 |

| 海外キャッシング | 利用可能(年利13.505~18.0%) |

『ライフカード』は、オーストラリアでも安心して利用できるコスパ抜群のクレジットカードです。

年会費無料で学生も申し込み可能なため、初めての海外旅行や留学にぴったり。海外キャッシングに強く、オーストラリアのATMで豪ドルを直接引き出せるので、両替の手間を省けるのも魅力です。

さらに海外旅行傷害保険が付帯しており、ケガや病気、携行品の損害にも対応。オーストラリアのキャッシュレス社会でもVisaのタッチ決済に対応しているので、日常の買い物や交通機関でもスムーズに利用できます。

誕生月はポイント3倍

年会費無料に高還元!JCBをオーストラリアで『JCBカードW』

| 年会費 | 永年無料 |

| 国際ブランド | JCB |

| 申し込み対象 | 18〜39歳・本人または配偶者に安定収入がある方・学生可 |

| ポイント還元率 | 1.0%(最大10.5% ※優待店・Oki Dokiランド利用時) |

| ETCカード | 年会費・発行手数料無料 |

| 家族カード | 年会費無料(2枚まで・18歳以上の家族) |

| 付帯保険 | 海外旅行保険(最大2,000万円)、海外ショッピング保険あり |

| 海外キャッシング | 利用可能 |

JCB CARD Wは、高還元率と年会費無料を両立した人気のクレジットカードです。39歳以下の申し込み限定ですが、通常のJCBカードよりもポイントが常に2倍(還元率1.0%〜)で、Amazonやセブンイレブン、スターバックスなどの優待店ではさらに高還元(最大10.5%)が狙えます。

オーストラリアでもJCB加盟店が増えており、特に都市部ではホテル・飲食店・お土産店などで問題なく利用できます。とはいえ、対応店舗数はVisaやMastercardより少ないため、サブカードとしての利用がおすすめです。

また、海外旅行傷害保険やショッピング保険も付帯されており、オーストラリアで万一のことがあっても安心。Apple PayやGoogle Payにも対応しているため、キャッシュレス決済の利便性も十分です。高還元&コスパの良い1枚として、特に若年層に人気です。

18歳〜39歳限定の1枚!

ドコモユーザー必見なオーストラリアでもポイント高還元『dカード GOLD』

| 年会費 | 11,000円(税込) |

| 国際ブランド | Visa / Mastercard |

| 申し込み対象 | 18歳以上(高校生除く)、個人名義、学生可 |

| ポイント還元率 | 1.0〜4.5%(ドコモ料金は最大10%) |

| ETCカード | 年会費無料/発行手数料無料 |

| 家族カード | 1枚目無料、2枚目以降1,100円(税込) |

| 付帯保険 | 海外・国内旅行保険、ショッピング保険付帯(最大1億円) |

| 海外キャッシング | 利用可、年利15.0% |

dカード GOLDは、オーストラリアでも安定して使えるVisa/Mastercard対応の高還元ゴールドカードです。オーストラリアのスーパーや交通機関、飲食店など多くの場面でタッチ決済に対応しており、スムーズに利用できます。

最大の魅力は、ドコモの通信料金に対して10%のポイント還元が受けられる点。さらに、購入から3年間・最大10万円までのケータイ補償が付いているため、スマホが必須となる海外滞在中の万が一にも安心です。

空港ラウンジの無料利用、海外旅行保険(最大1億円)、ショッピング保険など、ゴールドカード特典も非常に充実。d払いと組み合わせれば、普段の買い物でも高い還元率を維持できます。年会費は11,000円ですが、活用次第で十分に元が取れる1枚です。

家族カード1枚目は無料で発行でき、ドコモ料金も還元対象。ドコモユーザーだけでなく、オーストラリアでの利便性や補償の充実度を重視する人にもおすすめのカードです。

普段使いもオーストラリア旅行もお得!連携でキャッシュレスに強い『PayPayカード』

| 年会費 | 無料 |

| 国際ブランド | Visa / Mastercard / JCB |

| 申し込み対象 | 18歳以上・安定収入のある方(高校生を除く) |

| ポイント還元率 | 1.0%~5.0%(Yahoo!ショッピング等で高還元) |

| ETCカード | 年会費550円(税込)・最大5枚まで発行可 |

| 家族カード | 年会費無料(高校生除く18歳以上の家族) |

| 付帯保険 | 付帯保険なし |

| 海外キャッシング | 利用可・金利18.0% |

PayPayカードは、年会費無料で高還元のポイント特化型クレジットカードです。Visa・Mastercard・JCBの3ブランドに対応しており、オーストラリアのほぼすべての主要都市や観光地でスムーズに使えます。

利用するたびにPayPayポイントが1.0%〜5.0%還元され、貯まったポイントは日本国内のPayPay加盟店で1ポイント=1円として使用可能。カードをPayPayアプリに登録すれば、コード決済・タッチ決済・Apple Pay/Google Payでも便利に使えます。

券面はナンバーレス仕様でセキュリティも強化されているので、オーストラリアなど海外での利用も安心です。本人認証後でなければ番号が見られない仕組みで、海外利用時も安心です。また、利用制限(海外実店舗・オンライン決済)も設定可能で、不正利用対策として優れた仕組みを持っています。

海外キャッシングやECサイトでの利用にも対応しており、PayPayユーザーはもちろん、年会費無料の多機能カードを探している方におすすめです。

ラウンジや特典充実で長期滞在・旅行の強い味方『セゾンプラチナ・ビジネス・アメックス』

| 年会費 | 33,000円(税込)、初年度無料 年間200万円利用で翌年11,000円 |

| 国際ブランド | アメリカン・エキスプレス(AMEX) |

| 申し込み対象 | 20歳以上の個人事業主または法人代表者 |

| ポイント還元率 | 0.5〜1.0%(永久不滅ポイント、海外利用や優待店で加算率UPあり) |

| ETCカード | 無料(発行手数料・年会費0円、最大5枚まで) |

| 家族カード | 年会費3,300円(税込)、最大9枚発行可能 |

| 付帯保険 | 海外旅行保険最大1億円、国内旅行5,000万円、ショッピング保険300万円 |

| 海外キャッシング | 対応ATMで利用可能、金利12〜18% |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カードは、個人事業主や法人代表者向けのハイステータスクレジットカードで、オーストラリアを含む海外出張や旅行の多いビジネスユーザーに最適です。

国際ブランドはアメックス(AMEX)。オーストラリアの中でも、都市部を中心に利用できます。プライオリティ・パスも無料で付帯し、オーストラリアはもちろん、世界中の空港ラウンジを無料で利用できます。

海外旅行傷害保険は最高1億円まで自動付帯され、さらに携行品損害や航空機遅延、ショッピング保険まで充実。オーストラリアで何かあった時も安心です。加えて、サイバー保険やビジネス用の顧問弁護士サービス、助成金コンサルなど独自のビジネスサポート特典も充実しています。

年会費は33,000円(税込/初年度無料)ですが、年間200万円以上の利用で次年度年会費が半額(11,000円)になります。永久不滅ポイントが1,000円ごとに1pt貯まり、有効期限が無制限で、ANA/JALマイルやAmazonギフト券など多様な交換先も魅力です。オーストラリアでも高い信頼性と保険内容の手厚さで安心して使える1枚です!

マイルを着実に貯めてオーストラリア旅行をお得に『JALカード(一般)』

| 年会費 | 2,200円(税込)※初年度無料 |

| 国際ブランド | Visa / Mastercard / JCB |

| 申し込み対象 | 18歳以上(高校生除く)、学生可 |

| ポイント還元率 | 0.5~1.0%(200円=1マイル、特約店は2倍) |

| ETCカード | 年会費無料、発行手数料1,100円(税込) |

| 家族カード | 年会費1,100円(税込)※初年度無料 |

| 付帯保険 | 海外旅行:最高1,000万円、ショッピング保険(JCBのみ)100万円 |

| 海外キャッシング | 対応ATMで利用可能、金利15.0~18.0% |

JALカード(一般、普通カード)は、JALマイルを効率的に貯められるスタンダードなクレジットカードです。Visa・Mastercard・JCBの3ブランドに対応しており、オーストラリアでも都市部を中心に幅広く使用可能です。

200円につき1マイルが貯まる仕組みで、特約店利用では2倍のマイル(200円=2マイル)が付与されるため、JALユーザーやオーストラリアだけでなく出張や旅行が多い方にとっても大きなメリット。さらに、入会時や初回搭乗、フライトごとのボーナスマイルも充実しており、マイルを活用する旅行好きに最適です。

また、JALカードショッピングマイル・プレミアム(年4,950円)に加入すれば、ショッピングマイルが100円=1マイルにアップ。これにより、日常使いでも効率よくマイルを貯められます。

付帯保険としては、海外旅行保険(最高1,000万円)やショッピング保険(JCBブランドのみ)がついており、安心してオーストラリアでも使える一枚。年会費もリーズナブルで、初めてのマイル系カードとしてもおすすめです。

エポスカードの特徴✈️

・新規入会ですぐに2,000ポイントがもらえる!

・貯まったマイルは航空券に交換できる

・海外旅行保険が実質自動付帯レベル

オーストラリアでクレジットカードを使うメリット

オーストラリアでのクレジットカード利用は、支払いの利便性だけでなく、両替の手間の少なさやトラブル時のサポート、不正利用対策など多くのメリットがあります。さらに、交通機関でもスムーズに使える点にも注目です。

ここではそれらについて詳しく解説していきます。

現地通貨の両替が不要

オーストラリアでクレジットカードを使う最大のメリットは、現地での高レートな両替を避けられることです。

オーストラリアの空港や市街地での両替は手数料が高く、無駄に損をすることも少なくありません。オーストラリアでは多くの店舗やレストラン、ホテルなどでクレジットカードが使えるため、現金を大量に持ち歩く必要がありません。

たとえばオーストラリア旅行初日、現地通貨が足りなくても、ほとんどの支払いはカードで対応できるため、ATMで慌てて現金を引き出す必要がなく安心です。

さらに、治安が最近悪化しているオーストラリアで現金を持ち歩くリスクも減るため、安全面でも大きなメリットがあります。また、カード払いであれば、支払いがスムーズで、両替の手間や時間を節約できるので、旅行中のストレスも軽減されます。

こうした理由から、オーストラリア旅行ではクレジットカードの利用が非常に便利でおすすめです。

トラブル時にはサポートデスクで日本語対応

オーストラリアを旅行中にトラブルが起きた際、カード会社の海外サポートデスクが日本語で対応してくれるのは大きな安心材料です。

たとえば、パスポートを紛失したり、オーストラリアでのレストラン予約に困った場合でも、日本語で相談できるので言葉の壁に悩まされません。スマートフォンをなくしてしまった時も、警察への連絡や帰国便の手配をサポートしてもらえるケースが多く、迅速に対応してもらえます。

また、オーストラリアの慣れない環境でも、日本語でサポートを受けられることで精神的な安心感が得られ、旅行をより快適に楽しめます。これらのサービスはカード付帯の特典として利用できるため、トラブル時の心強い味方として活用するのがおすすめです。初めての海外でも安心して旅を続けられます。

不正利用されてもすぐに対応してもらえる

クレジットカードは利用明細をスマホアプリでリアルタイムに確認できるため、オーストラリア旅行中にいつ、どこでいくら使ったかをすぐにチェックでき、不正利用の早期発見につながります。

万が一、覚えのない請求や不正利用があった場合でも、多くのカード会社では補償制度が整っており、迅速に調査や返金対応を行います。カード会社への通報もアプリから簡単に行え、トラブルの拡大を防ぐことが可能です。

また、不正利用の疑いがある場合はカードの利用停止もすぐにできるため、被害を最小限に抑えられる点も大きなメリットです。安全性の高さは、海外旅行時の重要なポイントです。

バスや電車などの交通機関でも利用可能

オーストラリアの主要都市では、クレジットカードによる非接触型決済(タッチ決済)が公共交通機関で広く利用可能になっています。

日本の交通系ICカードと同様に、カードやスマホを端末にかざすだけで乗車できるので、乗車券の購入やチャージの手間が一切不要です。こういったメリットがあるため、空港から市内への移動や観光地巡りの乗り継ぎがスムーズになり、時間の節約になります。

さらに、オーストラリアの多くの都市で1日の運賃上限(デイリーキャップ)が設定されているため、乗り放題のように使えて経済的です。旅行者にとっては非常に便利なサービスであり、手持ちのクレジットカードに非接触決済マークが付いているか事前に確認しておくと安心です。カード一枚で交通機関も使えるので、現金を使わず快適な移動が可能です。

エポスカードの特徴✈️

・新規入会ですぐに2,000ポイントがもらえる!

・貯まったマイルは航空券に交換できる

・海外旅行保険が実質自動付帯レベル

オーストラリアでクレジットカードを使うときの注意点

オーストラリアでクレジットカードは便利ですが、予期せぬ手数料や使いすぎのリスクもあります。便利さだけでなく、限度額や為替レート、最低利用金額など、利用時に注意すべきポイントも存在します。

これから詳しく解説していきますので、安心して使うためのポイントをぜひチェックしてください。

限度額を超えると利用できなくなる

クレジットカードには、利用限度額が設定されています。たとえば高額な買い物をする際、知らない間に限度額に達するとクレジットカードの利用ができなくなるため注意が必要です。限度額を超えてしまうと支払いができなくなるなど、旅行中のトラブルにもつながりやすくなります。

対策として、出発前にカード会社で利用限度額を確認し必要に応じて一時的な引き上げを依頼するのがおすすめです。また、複数のカードを持ち歩くことで万が一のときのバックアップにもなります。

とりわけオーストラリアなど海外旅行では、カードの限度額が思わぬタイミングで到達することも多いので、こまめに利用状況をアプリなどで確認するのも安心です。万全の準備でストレスなく快適な旅を楽しみましょう。

カード会社に応じてレートが異なる

クレジットカードの海外利用時は、支払いをした日に適用されるのではなく、為替レートは「処理日」のものが適用されます。カード利用日と請求処理日には数日程度のズレがあり、その間に為替レートが変動することも。

円安が進んでいる時期は、利用時より請求額が高くなり、予想以上の出費になることもあるため、高額な買い物する際は注意が必要です。オーストラリアでの利用明細が届いたら、必ず為替レートと請求額を確認し、不明点があればカード会社に問い合わせる習慣をつけましょう。

為替差損のリスクを減らすために、利用タイミングを分散するのも一つの方法です。旅行前に為替相場の動きもチェックすると安心感が増します。

タッチ決済が使えない場合は不便な時がある

オーストラリアではタッチ決済(非接触型決済)が非常に普及しているため、タッチ決済に対応していないカードだと支払いがスムーズにできず、場合によっては支払いが断られることも珍しくありません。

オーストラリアで決済できない場合があることを考えると、可能な限りVisaやMastercardなどの非接触決済対応カードを用意しておくと、安心です。最近では、多くのカード会社がタッチ決済対応カードを発行しているため、旅行前にチェックしておきましょう。

カード表面やアプリでタッチ決済対応のマークを確認し、もし非対応ならばオーストラリアへ行く前に、追加で対応カードを準備しておく必要があります。

エポスカードの特徴✈️

・新規入会ですぐに2,000ポイントがもらえる!

・貯まったマイルは航空券に交換できる

・海外旅行保険が実質自動付帯レベル

オーストラリアでクレジットカードが使える場所

オーストラリアでクレジットカードが使える主な場所は以下のとおりです。

- シドニーオペラハウスやタロンガ動物園といった観光地

- ショップやスーパーマーケット

- レストランやカフェ

- 公共交通機関

オーストラリアのメインといわれているような有名な観光地では、シドニーオペラハウスやタロンガ動物園など、入場券やツアー申込も含めてほぼ全てクレジットカード支払いに対応しています。

WoolworthsやColesなどのスーパーや、Myer、David Jonesなどの大手百貨店では、タッチ決済に完全対応していますし、オーストラリアにある多くのセルフレジでは、クレジット決済がメインとなり、現金が使えないケースも増えています。

また、レストランやカフェでもカード払いが主流。テーブルでの支払いや、カードでのチップ追加にも対応しています。

オーストラリアの公共交通では、シドニーやメルボルンでの「Tap & Ride」が浸透しており、バスや電車、フェリーまでタッチするだけで乗車可能です。

エポスカードの特徴✈️

・新規入会ですぐに2,000ポイントがもらえる!

・貯まったマイルは航空券に交換できる

・海外旅行保険が実質自動付帯レベル

オーストラリアでクレジットカードが使えない場所

一方で、オーストラリア国内の以下のような場所ではクレジットカードが使えないケースもあります。

- ローカルマーケットや屋台

- 地方の個人商店

- 一部自販機やコインパーキング

- 手渡しのチップ

- 一部ローカルバスや鉄道

ローカルなマーケットや屋台では、現金オンリーが一般的。20〜50豪ドル程度の紙幣を持っておくと安心です。

地方の小規模店舗では、ネット環境が不安定だったり、カード端末が設置されていなかったりすることも珍しくありません。このようなトラブルを避けるためにも、少額の現金があると安心です。

また、オーストラリア国内には古い自販機やコインパーキングは現金専用のものもあり、クレジットカードが使えないことがあります。チップはカード対応の店舗もありますが、直接手渡す場合は現金が必要です。

地方のバスや古いタクシーでは現金しか使えないこともあるため、事前に調べておきましょう。

エポスカードの特徴✈️

・新規入会ですぐに2,000ポイントがもらえる!

・貯まったマイルは航空券に交換できる

・海外旅行保険が実質自動付帯レベル

オーストラリアのクレジットカードに関するよくある質問

オーストラリアでのクレジットカード利用はとても便利ですが、旅行中は思わぬトラブルに遭遇することもあります。ここでは、よくある質問に対して「気をつけるべきポイント」「対処法」をわかりやすく解説します。

安心して旅を楽しむためにも、ぜひ事前にチェックしておきましょう。

Q1.オーストラリアのATMで日本のデビットカードを利用する時の注意点は?

オーストラリアのATMでは日本のデビットカードが使えることもありますが、基本的にはクレジットカードが必須と考えたほうが安全です。

現金対応の店舗は限られており、ホテルやレンタカーでは多額のデポジット(保証金)が求められます。現金でのデポジットは返金時に時間がかかるほか、対応も煩雑です。

また、デポジットには本人確認や補償の意味合いがあるため、クレジットカードでの支払いが基本条件となっている施設も多く、代替が難しいケースもあります。トラブルを避けるためにも、渡航前に対応カードを確認し、クレジットカードを最低1枚は持参しましょう。

Q2.ホテルやレンタカーのデポジットはクレジットカード以外使えない?

多くのホテルやレンタカー会社では、端末によるクレカ読み取り以外に対応していないことが一般的です。

デビットカードや現金での対応ができるかは施設により異なり、対応不可の可能性もあります。支払いできないトラブルを避けるためにも、事前に確認すると安心です。

万一に備えて、異なるブランドのクレジットカードを複数枚持っておくのが望ましいでしょう。また、カード会社のサポートにすぐ連絡できるよう、アプリの事前設定や電話番号の控えも用意しておいてください。

Q3.オーストラリア.旅行中にカードが使えなくなる時の原因は?

オーストラリア旅行中にカードが使えなくなる理由はいくつかあります。たとえば「利用限度額を超えてしまった」「カード会社が不正利用と判断して一時停止した」などが代表的です。また、「タッチ決済に非対応の古いカード」や、「磁気ストライプの読み取り不可」など技術的な要因もあります。

このような事態を避けるには、オーストラリアへ出発前に利用限度額を確認し、必要であれば引き上げ申請を。加えて、カード会社の海外利用通知サービスや渡航情報登録を済ませておくのも効果的です。トラブル発生時に備えて、サブカードも常備しておきましょう。

Q4.公共交通機関でクレカタッチで改札通れる都市は?注意点は?

シドニー、メルボルン、ブリスベン、アデレードなどオーストラリアの主要都市では、VisaやMastercardによるタッチ決済(Tap & Go)で公共交通の乗車が可能です。鉄道、バス、トラム、フェリーなどほとんどの交通手段で対応しています。

ただし、注意点として、タッチ決済はオーストラリアの交通ICカード(Opal、Mykiなど)より割高な料金設定になることも。 長期滞在や頻繁に乗り換えをする場合は、ICカードのほうが経済的にお得です。目的や滞在日数に応じて、使い分けるのが賢明です。

Q5.オーストラリアでチップは支払うべき?カードでの支払い方法は?

オーストラリアでは、アメリカほどチップ文化は強くありません。ただし、カフェやレストランでサービスが特に良かった場合には、5〜10%程度のチップを渡すことがあります。

カード払いの場合、支払端末の画面に「チップ金額入力欄」が表示されることが多く、自分で金額を入力するか、「スキップ」ボタンを選ぶことも可能です。オーストラリアでのチップの支払いはあくまで任意ですが、気持ちよくお礼を伝えたいときには、カードでの追加支払いが便利。高級店ほどチップの習慣は強いため、対応方法を知っておきましょう。

Q6.オーストラリアでPaypayは使えますか?

エポスカードは、オーストラリアでも利用できます。国際ブランドがVisaなので、スーパーや飲食店、ホテルなど幅広い場面で安心して決済可能です。

特にタッチ決済に対応しているため、キャッシュレス社会のオーストラリアでもスムーズに支払いができます。また、年会費無料ながら海外旅行傷害保険が自動付帯されており、旅行中の万が一にも備えられるのが大きな魅力です。

まとめ

オーストラリアはキャッシュレス社会が進んでおり、VisaやMastercardなどの主要ブランドのクレジットカードがほぼすべての場面で使えます。クレジットカードが1枚あれば、現地通貨の両替不要、不正利用補償、公共交通機関での利用など、さまざまなシーンで便利に感じるでしょう。

一方で、限度額超過や為替レートの変動、一部現金のみ対応の店舗など注意点もあります。この記事を参考に、安心かつ快適にオーストラリアでの旅や滞在を楽しんでください!

エポスカードの特徴✈️

・新規入会ですぐに2,000ポイントがもらえる!

・貯まったマイルは航空券に交換できる

・海外旅行保険が実質自動付帯レベル